Содержание

- Простые торговые стратегии с использованием опционов

- Как трейдеру учитывать дату экспирации

- Как происходит экспирация опционов и фьючерсов

- Экспирация фьючерсного контракта

- Хеджирование фьючерсами. Как защитить портфель от коррекции

- Внутренняя стоимость опциона, столбец IV

- Как выбрать оптимальные сроки экспирации БО

- Рассмотрение экспирации на некоторые популярные активы

Так как все фьючерсные контракты стандартизированы, это позволяет трейдеру нейтрализовать свои обязательства, вытекающие из первого фьючерсного контракта путем заключения второго (обратного) фьючерсного контракта. Второй фьючерсный контракт содержит условия, которые противоположны условиям первого фьючерсного контракта, но имеет ту же дату экспирации. Приобретая опцион типа колл, покупатель рассчитывает на рост цены базового актива в будущем. В этом случае он сможет воспользоваться своим правом на «покупку» (например, золота) по указанной в контракте цене (т.е. ниже рынка) по истечению опциона.

Как вы уже поняли — японские свечи и экспирация, совместимы лишь в том, что могут учитывать какой-то промежуток времени. В этой таблице я выделил самые любимые инструменты для торговли на forts. • Для успешной торговли требуется опыт и постоянное вовлечение в процесс торговли, так как ситуация может измениться крайне быстро.

- В таком случае вы можете продать опцион пут на страйке 200 и убить сразу нескольких зайцев.

- Это означает, что обмен базовыми криптоактивами отсутствует.

- Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность.

- Особенно запутанной может выглядеть ситуация, если на этот же день придется появление неоднозначных новостей, которые по своей сути могут вызвать сильную, но не очевидную реакцию рынка.

- То есть продавец Б (наш инвестор) понесет убытки по опциону колл с меньшей вероятностью, чем продавец А.

- Опционы европейского стиля могут быть экспирированы только в дату, указанную в контракте, поэтому их продавцы могут не беспокоиться насчет досрочной экспирации.

- Если на фондовом рынке за 1-2 недели до экспирации наблюдается сильная закупка опционов PUT по отношению к закупке опционов CALL, то можно ожидать восходящий сдвиг во время недели истечения.

Также стоит отметить, что в случае долгосрочной торговли не стоит пугаться – лучше продолжать держаться намеченного курса. В случае сильных движений, не подкрепленных фундаментальными и техническими факторам, через неделю рынок скорректируется обратно. Данное событие чревато нелогичными и резкими движениями котировок, так как игроки хаотично закрывают позиции, в результате чего объемы торгов и волатильность сумасшедшего рынка могут увеличиваться в полтора-два раза. В таком случае часто игнорируется как фундаментальная, так и техническая картина рынка, а в случае “затишья” новостного фона и отсутствия четкой тенденции предугадать скачки практически не возможно. Когда дело доходит до исполнения опционов, различают два «стиля» – американский и европейский. Но не обманывайтесь названиями – дело не в том, где торгуются эти опционы.

Поэтому трейдерам с позициями по истекающим контрактам всегда рекомендуется закрывать их перед экспирацией. Тогда он заключает фьючерсный контракт с той датой экспирации, когда урожай будет готов к поставке. Старые контракты, как только даты действия их истечет, то есть после экспирации, перестают поддерживаться.

Для того чтобы получить детальную информацию о фьючерсном контракте Московской биржи, можно зайти на ее официальный сайт, где есть соответствующий раздел с описанием опционов и фьючерсов. Здесь можно, например, выбрать действующий контракт на RTS, чтобы рассмотреть его детальное описание. Как я уже сказал, дату экспирации можно узнать в спецификации контракта. Но помимо этого узнать её можно также из кода (названия) фьючерса. Несмотря на силу влияния периода экспирации на рынок базового актива, не стоит забывать, что оно имеет краткосрочный характер. Как правило, уже на следующий день рынок приходит в свое обычное состояние, а сильные ценовые отклонения могут быть скомпенсированы.

Простые торговые стратегии с использованием опционов

Величина премии меняется в течение торговой сессии, ее значение называется котировкой опциона, оно формируется биржей. Ожидается, что бурный 2020-ый установит новый рекорд, в том числе за счет того, что опционы все чаще используются в спекулятивных стратегиях. Возможность (но не обязательство) купить или продать актив по определенной цене, пока срок договора еще не истек. Инвестор не обязан покупать или продавать актив, если он решит этого не делать. Как опцион, так и фьючерс позволяют инвестору произвести операцию на бирже по определенной цене к определенной дате.

Gennady, как я понимаю слова «только закрытие позиций» опционов тоже касаются. Если базовые активы торгуются, экспирация деривативов проходит в обычном режиме. Будет крайне обидно, если цена рванёт в ненужную сторону, собьёт стоп-лосс и вернётся к прежнему значению. Как этот параметр работает и какую роль в работе трейдеров и инвесторов он играет, рассмотрим ниже. Выполнив эту простую операцию, основной график актива, а также все, которые с ним связаны, изменяться, а индикаторы и прочие инструменты пересчитают свои значения автоматически.

Как трейдеру учитывать дату экспирации

Рост торговой активности по деривативным контрактам приводит к повышенной волатильности цен как на рынке деривативов, так и для базового актива. Кроме того, в этот период волатильность усиливается из-за получения прибыли краткосрочными трейдерами. Но форвардные школа трейдинга контракты, в отличие от фьючерсов и опционов, имеют большую свободу в спецификации. Если централизованная биржа очень четко определяет все детали фьючерса и опциона, то условия форвардных контрактов могут изменяться сторонами сделки в каждом конкретном случае.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Спрогнозировать, как повлияет новость на движение цен основного актива при таких показателях, крайне непросто. Надеюсь, что читатели этой статьи смогли подробно познакомиться с понятием даты экспирации и ее ролью на рынке FORTS. Поделитесь материалом в соцсетях, если нашли для себя какую-либо полезную информацию. Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски. По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Впрочем, новичкам я не рекомендую пытаться продлевать срок действия контракта. Если вы не уверены в своих прогнозах, то такое действие принесет вам слишком много убытков. Если фьючерс поставочный, то владелец фьючерса (покупатель по договору) должен что такое экспирация в трейдинге перевести продавцу, прописанному во фьючерсе, оговоренную сумму денег, а потом получить за эти деньги реальный актив. Если же фьючерс расчетный, то вместо настоящей поставки товара продавец и держатель бумаги просто производят перерасчет средств.

Как происходит экспирация опционов и фьючерсов

Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Кто имеет опыт трейдера на фондовой бирже либо рынке Форекс, знает, что экспирация – это исполнение срочных контрактов в заранее установленный день. Начинающим игрокам я разъясню значение термина, расскажу, как она влияет на торги, как выбрать дату завершения бинарных опционов, дам немало других сведений и советов. Досрочно исполняя кол, Вы можете недополучить деньги в виде временной стоимости, входящей в текущую цену опциона. Если в ней еще есть хоть какая-то доля временной стоимости, кол всегда будет торговаться выше той величины, на которую он «в деньгах» относительно страйка.

Некоторые трейдеры утверждают, что в такие моменты теряли крупные суммы из-за резких импульсов. Если на фондовом рынке за 1-2 недели до экспирации наблюдается сильная закупка опционов PUT по отношению к закупке опционов CALL, то можно ожидать восходящий сдвиг во время недели истечения. Однако в случае обратной ситуации, сильных покупок опционов CALL, восходящее движение может быть ослаблено либо вообще отсутствовать. Преимущественно от одного месяца и более до всего одной минуты. Как правило, экспирация фьючерсов происходит 15 числа месяца и года исполнения (если 15 число – не рабочий день, то экспирация осуществляется в ближайший после 15 числа рабочий день).

Если сам фьюч неликвид, то опцион – и подавно, я так понимаю. Из-за таких явлений сильно возрастает волатильность рынка ценных бумаг, и окончательный результат определяется исходя из того, кто все-таки одержал победу – продавцы, или покупатели. • Данный инструмент отлично подходит для спекуляций и применения всевозможных стратегий. Он позволяет использовать эффект кредитного плеча, за счет гарантийного обеспечения, что не требует оплаты полной стоимости контракта. Вариационная маржа (ВМ) — это финансовый результат, который возникает при изменении стоимости фьючерса, пока открыта позиция.

Экспирация фьючерсного контракта

Приобретая опцион пут, покупатель также имеет лимитированный убыток в размере премии $5. При этом потенциальный убыток продавца ограничен произведением цены акции в контракте и количества бумаг по договору (рыночная цена акции равна нулю, т.е. эмитент – банкрот). Эта денежная сумма в свою очередь является максимально возможной прибылью покупателя.

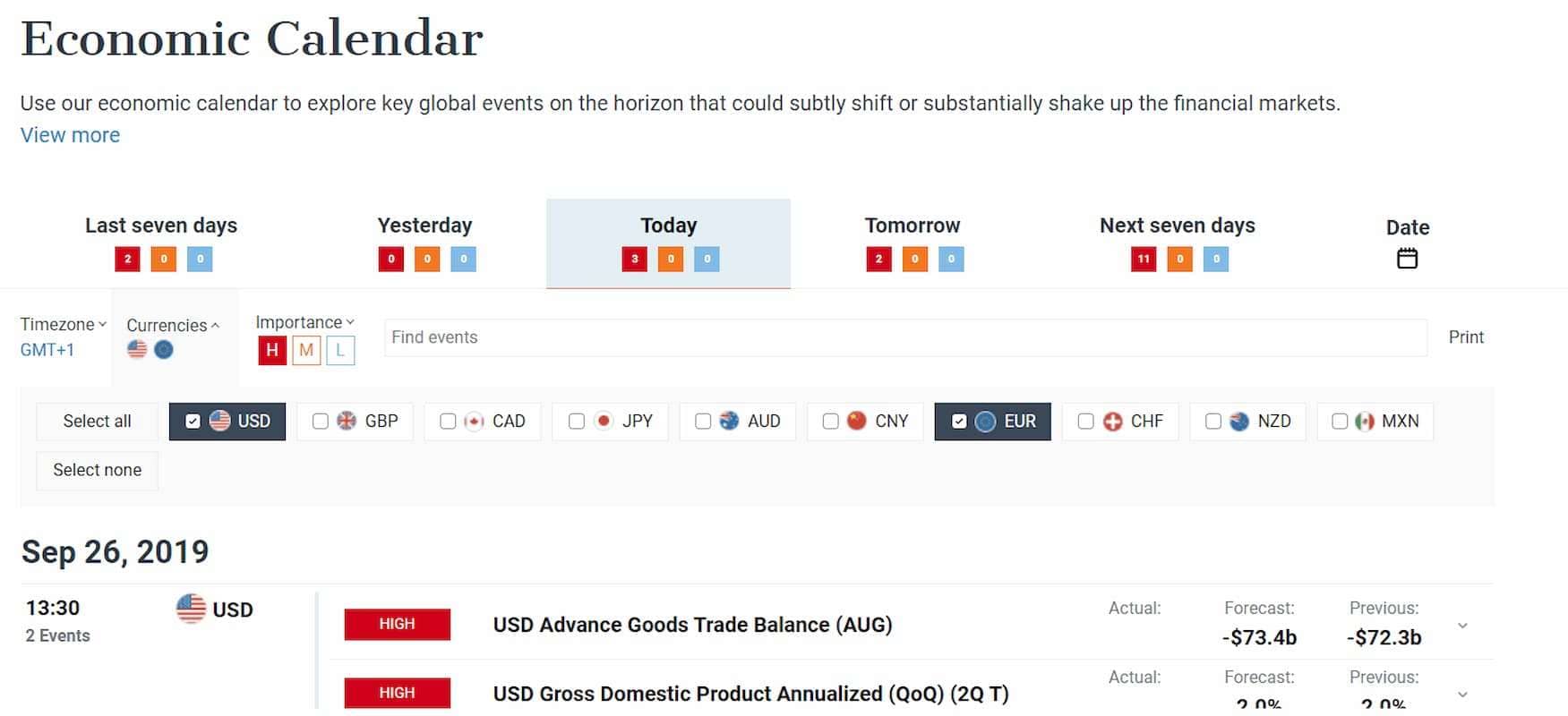

Помимо прочего, у интерактивного календаря очень удобный функционал. Так, можно выставлять фильтры на фьючерсы и опционы, а также сортировать каждый из инструментов по длительности – квартальные, месячные или недельные. Таким образом, каждый трейдер может быстро узнать даты экспирации интересующего его инструмента, не перегружая себя лишней информацией и не тратя время на поиски. Однако в это же время на бирже уже есть контракт, который будут торговать после исполнения ближнего, и его называют дальним, так как окончание срока его жизни дальше. Чем ближе экспирация ближнего фьючерса, тем выше становится объем торгов дальнего, так как часть трейдеров переходят на него.

При этом, при продаже фьючерса можно получить дополнительный доход в виде положительного базиса при контанго. В качестве гарантийного обеспечения по фьючерсной позиции могут выступать не только наличные средства, но и ценные бумаги на брокерском счете. Таким образом, аналогичный контракт на валютную пару с исполнением в июне 2019 г.

Хеджирование фьючерсами. Как защитить портфель от коррекции

Когда трейдер прогнозирует, поднимется цена актива или упадёт, это предсказание должно свершиться только за период экспирации сделки для выплаты дохода. Поставочные – продавец в дату экспирации (исполнения контракта) поставляет базовый актив покупателю по цене, зафиксированной в контракте. Соответственно, покупатель должен оплатить его полную стоимость. На российском рынке поставочными являются фьючерсы на акции и облигации. Все остальные контракты Московской биржи, с которыми может встретиться частный инвестор, являются расчетными. Так происходит потому, что большинство трейдеров, совершающих в основном спекулятивные сделки, уходят из этих контрактов, не дожидаясь их исполнения.

Внутренняя стоимость опциона, столбец IV

Но понимание всех «за» и «против» может удержать Вас от излишнего риска там, где досрочная экспирация наиболее вероятна. Касательно фундаментального анализа, в его ситуации, как уже говорилось раньше, необходимо взглянуть на вероятный эффект рынка и его продолжительность. Для новостных сообщений он один, для других более важных изменений – другой. Сверхкороткая торговля описывается трейдингом в середине одного часа либо же на протяжении только нескольких минут.

Отмечу, это не кредит или займ, а просто сумма для входа в позицию, которая освобождается/возвращается при экспирации или при выходе из контракта. Клиринг — система безналичных расчетов, которая выступает гарантом исполнения обязательств сторон. Инвестору, купившему контракт, гарантируется исполнение фьючерса и получение вариационной маржи.

Рассмотрение экспирации на некоторые популярные активы

Зная об этом и руководствуясь техническим анализом, в любое время реально рассчитать правильный, и подходящий именно Вам период экспирации бинарного опциона. Как правило, в подобном случае используются опционы от одного месяца и больше. Дата экспирации любого фьючерсного контракта зафиксирована в соответствующей спецификации.